Das elektronische Kartenterminal, auch EC-Terminal oder EC-Cash-Terminal genannt, ist als Gerät zur Akzeptanz von Kartenzahlungen einer der am häufigsten genutzten elektronischen Apparate überhaupt.

Aber denken Sie jemals über die Herkunft dieses genialen Gerätes nach, das es uns ermöglicht, unsere lebensnotwendigen Dinge ohne Bargeld an der Kasse per Kartenzahlung einzukaufen? Wann kamen die ersten Kartenterminals auf den Markt?

Wir haben die Geschichte vom Kartenterminal und der damit verbundenen Kartenzahlungen, die Entwicklung dieser neuen Art des Bezahlens und die Zukunftsaussichten untersucht.

Die Erfindung der Kreditkarte

Die Geschichte des Kartenterminals beginnt mit der Verbreitung der Kreditkartenzahlung.

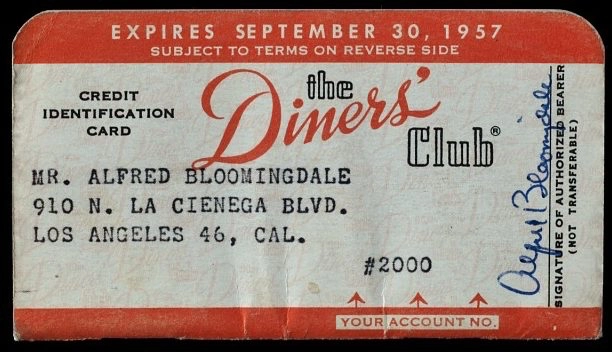

Die erste Universalkreditkarte, die nicht nur bei einem Unternehmen eingesetzt werden konnte, war die Diners Club. Sie erschien 1950 in den Vereinigten Staaten, gefolgt von American Express im Jahr 1958. Beide waren sogenannte Chargekarten. Bei der Bezahlung mit der jeweiligen Karte wurde ein Kredit eingeräumt, den man am Ende eines jeden Monats voll zurückzahlen musste.

Die Grundidee dahinter: Den Händlern eine standardisierte Möglichkeit zu geben, Transaktionen mit der eigenen und der Bank des Kunden bargeldlos abzuwickeln.

Diners Club Kreditkarte aus dem Jahr 1957. Foto: Smithsonian Institution

1958 gab die Bank of America die erste Bankkarte heraus, die BankAmericard (1976 in Visa umbenannt). Das war das erste Mal, dass ein revolvierendes Kreditsystem eingeführt wurde, bei dem der monatliche Saldo gegen eine Gebühr auf die folgenden Monate übertragen wird.

Erstes Kartenterminal: der Kreditkarten-Imprinter

Die ersten Kreditkarten waren aus Karton und erforderten daher großen zeitlichen Aufwand bei der manuellen Erfassung der relevanten Daten am Verkaufsort.

Dank American Express kam es hier zur Revolution, als dieses Unternehmen im Jahr 1959 die erste Plastikkreditkarte herausgab. Der Name des Karteninhabers, die Adresse und die eindeutige Identifikationsnummer wurden auf diesen Karten in geprägter Schrift festgehalten.

Dies ermöglichte es den Händlern, einen Durchschlag auf Kohlepapierzetteln zu erstellen, die für die Bank, den Händler und den Kunden als Kaufbeleg bestimmt waren. Der Durchschlag wurde mit Hilfe des ersten nicht-elektronischen Kartenterminals erstellt: dem sogenannten Imprinter.

Umgangssprachlich wurden diese Terminals auch als „Ritsch-Ratsch-Geräte“ bezeichnet; wegen der Geräusche, die entstehen, wenn man die Hochprägung der Kreditkarte auf das Kohlepapier mit Hilfe der Schiebevorrichtung des Imprinters überträgt.

Früher Imprinter (Ritsch-Ratsch-Gerät) um 1960. Foto: Smithsonian Institution

Der Imprinter ermöglichte es den Händlern, Kreditkartentransaktionen schnell aufzuzeichnen, im Gegensatz zu vorher, als man die nötigen Informationen von einer Papier-Kreditkarte abschreiben musste. Die neu eingeführten Kohlepapierzettel wurden in mehrfacher Ausfertigung erstellt und mussten vom Kunden unterschrieben werden.

Ein Exemplar dieser Durchschlagbelege bekam die Bank, um die Transaktion zu verarbeiten, ein weiteres Exemplar war für den Händler bestimmt und das dritte Exemplar diente als Quittung für den Kunden.

Die Entwicklung dieses Gerätes war ein großer Sprung von der zeitaufwendigen, manuellen Datenübertragung zum automatischen Durchschlag der Karteninformationen auf Papier.

Heute verwenden einige Geschäfte immer noch einen Kreditkarten-Imprinter für die manuelle Bearbeitung der Kartenzahlung als Notlösung, sollte die Chip- und PIN-Methode beim heute üblichen elektronischen Kartenterminal nicht funktionieren.

Einführung des ersten elektronischen Kartenterminals

Im Jahr 1970 haben die Kreditkarten einen Magnetstreifen erhalten, und das System der Kartenzahlung funktionierte damit elektronisch.

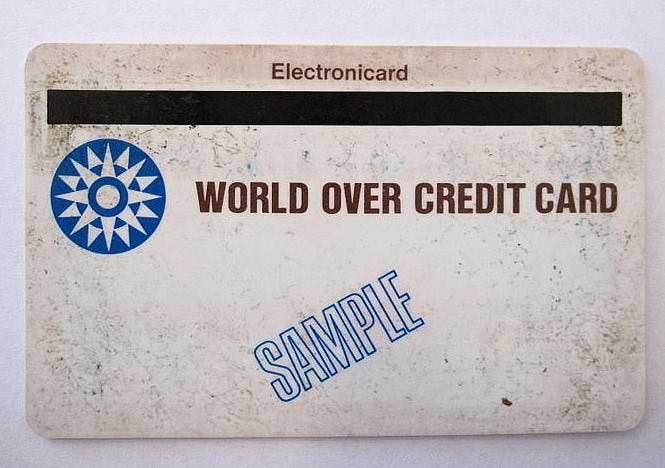

Magnetstreifen-Kreditkarte mit dem Logo IBM 360. Foto: Wikipedia

Der Magnetstreifen wurde von einem IBM-Ingenieur erfunden und funktionierte dank IBM 360, einem System, das die unabhängige Konfiguration von externen Peripheriegeräten wie Druckern ermöglicht.

Der Magnetstreifen enthielt Informationen, die zur Überprüfung der Zahlung erforderlich waren: Name des Karteninhabers, Kartennummer, Autorisierungscode und Ablaufdatum der Karte.

Die ersten elektronischen Kartenterminals wurden zum Auslesen der neuen Magnetstreifenkarten gebaut. Diese Technologie ermöglichte es, immer sicherere Transaktionen durchzuführen, den Kontostand des Kunden zu prüfen und eine Transaktion vor Ort zu akzeptieren oder abzulehnen.

Ab 1973 gab es in den Vereinigten Staaten das erste elektronische Autorisierungssystem von Transaktionen, das die Händler mit dem Visa-Datenzentrum in Kalifornien verband.

Allerdings kam es erst in den 1980er Jahren zur Verbreitung von elektronischen Kartenterminals, die an das Visa- und Mastercard-Netzwerk angeschlossen waren.

Mit dem Magnetstreifensystem erfolgte die jeweilige Kreditkarten-Transaktion zwar elektronisch. Allerdings war, nachdem die Karte in das Terminal eingeführt wurde, für die Autorisierung der vom Händler ausgedruckten Quittung noch immer eine Unterschrift nötig und erst damit der Bezahlvorgang im Geschäft beendet.

Der Chip, eine französische Erfindung

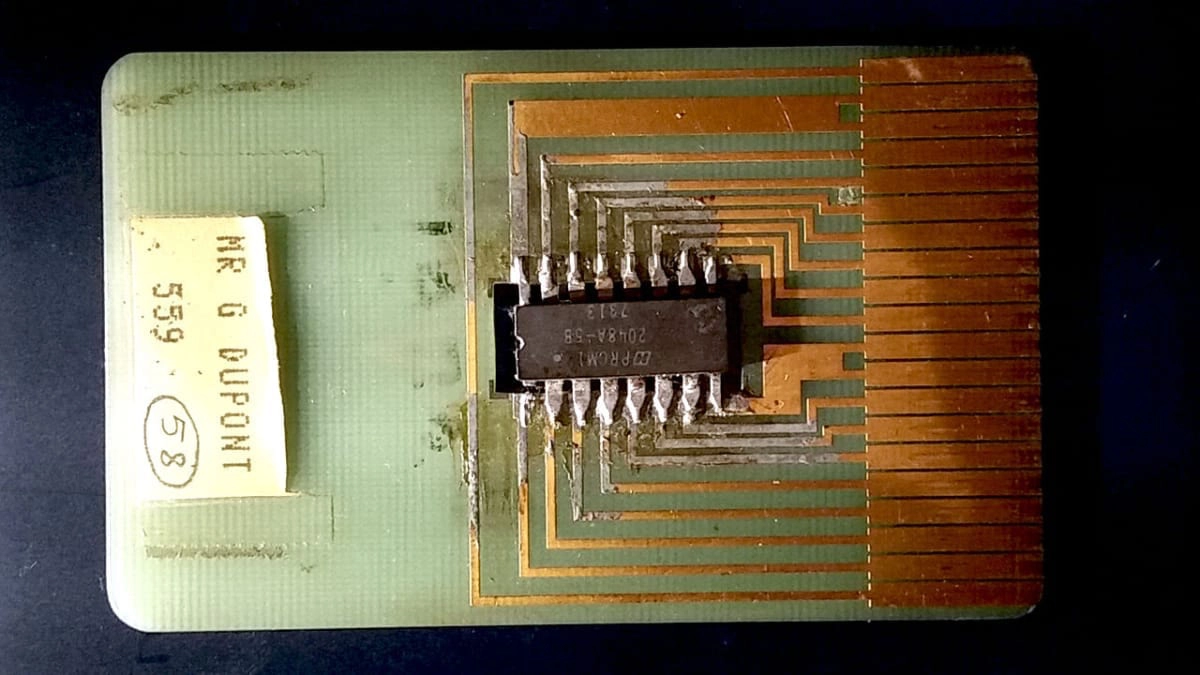

Im Jahr 1975 ließ der französische Erfinder Roland Moreno die Chipkarte, auch Smartcard genannt, patentieren. Dieser revolutionäre Mikroprozessor, der erstmals in Telefonkarten verwendet wurde, fand ab 1985 breite Anwendung auf Bankkarten.

Die Verbauung des Chips wurde in Frankreich ab 1992 erstmals verbindlich für alle Debitkarten vorgeschrieben. In Großbritannien wurden erst 2004 Chip- und PIN-Karten eingeführt. Durch die Einführung des mit dem Chip verbundenen vierstelligen PIN-Systems wurden die Betrugsmöglichkeiten im Vergleich zu der leicht reproduzierbaren Unterschrift deutlich verringert.

Prototyp der von Roland Moreno erfundenen Chipkarte (1975). Foto: Wikipedia

Die Chipkarte ist in der Lage, eine große Menge an Informationen zu speichern, die das Kartenterminal nutzt, um in Echtzeit mit der Bank des Kunden zu kommunizieren. Dabei wird die Transaktion entweder von der Bank autorisiert oder für ungültig erklärt.

Außerdem gewährleistet die Chipkarte eine viel größere Sicherheit als die Magnetstreifenkarte, da Letztere leicht geklont werden kann.

Trotzdem hat es bis 2015 gedauert, bis das Chipkarten-System in den Vereinigten Staaten eingeführt wurde.

Die ersten elektronischen Kartenterminals

Im Jahr 1967 brachte Barclays in Großbritannien den ersten Geldautomaten (ATM) auf den Markt – und damit im Grunde das erste elektronische Kartenterminal der Welt. Um Bargeld abzuheben, mussten die Kunden eine 4-stellige PIN eingeben, die mit ihrer Karte verbunden war. Das waren die ersten existierenden Karten-PINs.

Zu diesem Zeitpunkt verwendeten Geschäfte noch die manuellen Imprinter, um Kreditkartenzahlungen beim Kauf von Waren und Dienstleistungen zu verarbeiten, was ein langwieriger Prozess war. Die Verifizierung des Kunden erfolgte durch dessen Unterschrift.

1973 führte das Unternehmen National BankAmericard das erste elektronische Autorisierungs-, Clearing- und Abwicklungssystem ein, das den Grundstein für die gesamte weitere elektronische Kartenverarbeitung legte, aber immer noch ein 5-minütiges Telefongespräch pro Autorisierung erforderte.

Zwar wurde die Magnetstreifenkarte bereits im Jahr 1970 erfunden, aber die Art und Weise, wie Geschäfte Karten akzeptierten, änderte sich nicht wirklich.

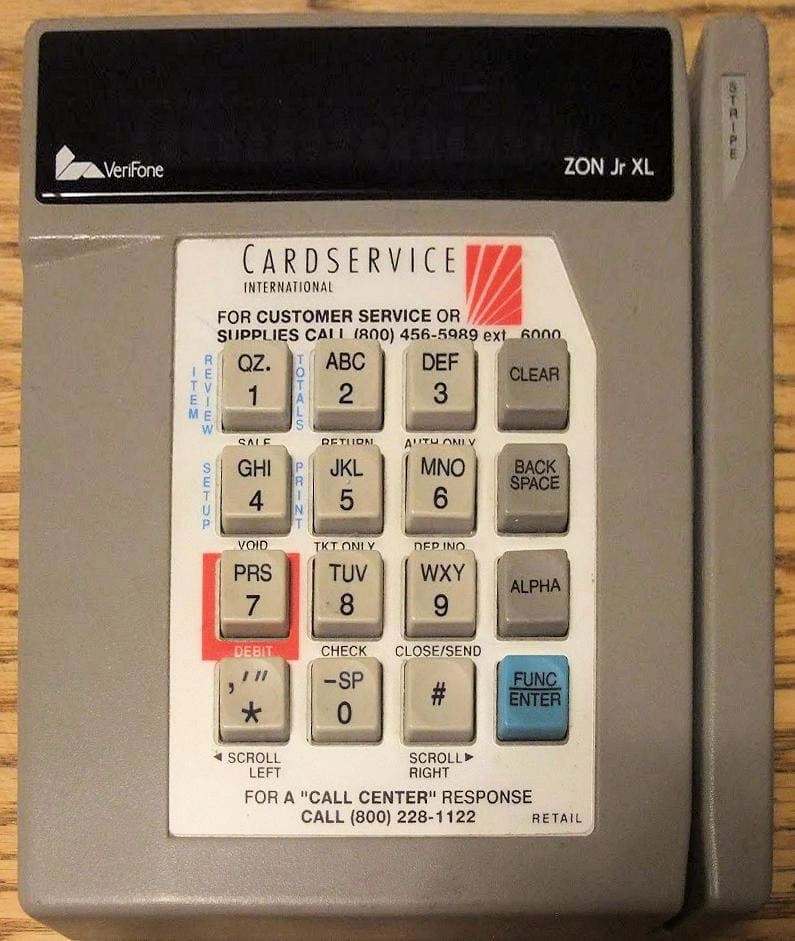

ZON Jr XL (1984), das erste Verifone-Kartenterminal mit Autorisierungsprüfung. Foto: Joe’s Blog

Erst im Jahr 1979, als das erste – noch sperrige – elektronische Kartenterminal von Visa eingeführt wurde, kam der Wandel. Dies war auch das Jahr, in dem aus MasterCharge (seit 1966 Wettbewerber von Visa) die MasterCard wurde und die Kreditkarten einen Magnetstreifen erhielten.

Durch die Einführung des elektronischen Kartenterminals wurden die Bearbeitungszeiten bei der Kartenzahlung im Vergleich zum manuellen Durchschlag auf Kohlepapier und telefonischen Autorisierungen stark reduziert. 1982 brachte die hawaiianische Firma Verifone ihr erstes EC-Terminal auf den Markt, und ihr Modell ZON von 1983 wurde zum Maßstab für moderne Kartenlesegeräte.

Stationäre Terminals: Anschlussmöglichkeiten

Die erste Lösung, die zur Übertragung von Informationen zwischen dem elektronischen Kartenzahlungsgerät und der Kundenbank implementiert wurde, basierte auf einer Festnetzverbindung, also dem klassischen Telefonnetz.

Damit dies funktionierte, wurde das Kartenterminal fest installiert und an einem Ort aufgestellt, an dem der Kartenleser per Kabel mit der Telefondose verbunden werden konnte.

Ingenico Elite Desktop-Terminal mit angeschlossenem PIN-Pad (2006). Foto: Wikipedia

Einige Kartenterminals funktionieren immer noch über eine solche Telefonleitung, aber es gibt jetzt Verbindungen mit höherer Geschwindigkeit. Beispielsweise ist es viel schneller, das Internet zu nutzen als die Telefonleitung, da die Datengeschwindigkeit über die Internetverbindung ständig steigt.

Die heutigen Terminals können durch 3G, 4G, GPRS, WLAN oder Ethernet über das Internet kommunizieren. Kartenterminal-Anbieter wie Ingenico bieten bei vielen Geräten die jeweilige Verbindungsart optional an. Der Preis für das Terminal hängt davon ab, welche Verbindungsoption man wählt.

Die Hauptsache ist heute: Alle Kartenterminals benötigen eine Verbindung zur Händlerbank, um Zahlungen autorisieren zu lassen. Ob diese Verbindung über WLAN, 4G oder einen altmodischen Festnetzanschluss erfolgt, macht für die Transaktion keinen großen Unterschied.

Das drahtlose Terminal

Ein weiterer technologischer Wandel, der die Art der Kartentransaktionen verändert hat, war die Einführung von Mobiltelefonen. Mit dem Aufkommen der mobilen Telefone wurden die Funknetzwerke ausgebaut, was die Entwicklung von drahtlosen Kartengeräten auslöste, die an viel mehr Orten einsetzbar waren.

Die mobilen Terminals ermöglichen es Händlern, Zahlungen mit Kredit- oder Debitkarten überall akzeptieren zu können: auf Märkten, beim Verkauf aus einem Foodtruck, auf Messen – an allen Orten, an denen es eine kompatible Netzwerkverbindung gibt.

Je nach Modell können die mobilen Kartenterminals 4G, 3G, GPRS oder noch langsamere Verbindungen nutzen. Transaktionsdaten können überall gesendet und empfangen werden, sofern die Verbindung zum mobilen Netzwerk mit einem Gerät aufgebaut wird, das über eine SIM-Karte verfügt.

Bereits 1997 vermarktete die norwegische Firma Telenor dieses drahtlose Kartenterminal. Foto: Norwegisches Technikmuseum

Die Technologie hinter den Kartenterminals ist nicht mehr die Domäne von Schwergewichten wie Ingenico und Verifone. Kostengünstige Anbieter wie SumUp und myPOS sind in den letzten Jahren auf den Markt gekommen, um mehr Unternehmern und Händlern den Zugang zu flexiblen Kartenzahlungen zu ermöglichen.

Vor allem die Technik hat sich geändert. Es gibt tragbare EC-Terminals, die WLAN oder Bluetooth nutzen, um eine Verbindung zum Internet herzustellen. Sie sind nicht vollständig mobil, da sie nur in den festen Räumlichkeiten des Händlers eingesetzt werden können. Der Begriff „tragbar“ im Gegensatz zu „mobil“ ist keine offizielle Definition, wird aber häufig von Terminal-Händlern verwendet.

WLAN-Terminals wurden zügig in Restaurants eingeführt, um den Kunden zu ermöglichen, direkt am Tisch zu bezahlen, anstatt extra aufstehen zu müssen, um zur Kasse zu gehen. Mittlerweile gibt es viele Zahlungsterminals, die sowohl WLAN- als auch die GPRS- oder die 3G-Technologie verwenden und zwischen den verschiedenen Netzen wechseln können.

Der App-basierte Kartenleser

Da sie kleiner, leichter und billiger als traditionelle mobile Kartenterminals sind, wurden die neuen App-basierten mobilen Kartenlesegeräte schnell beliebt.

Diese kleinen Geräte verfügen nicht über eine SIM-Karte, sondern sind stattdessen mit einem kompatiblen Smartphone oder Tablet verbunden, wo eine für den Kartenleser spezifische App läuft. Die erste App-basierten Kartenleser wurden über den Kopfhöreranschluss mit Smartphone oder Tablet verbunden. Heute wird diese Verbindung fast immer über Bluetooth hergestellt.

Diese Kartenleser im Taschenformat eignen sich insbesondere für Straßenhändler, Händler, die viel unterwegs sind und nicht zu hohe Umsätze haben oder für Händler, denen der Kauf oder die Miete eines herkömmlichen Kartenterminals zu teuer ist.

Werbe-Bild des ersten App-basierten Kartenlesers, dem Square Reader, der 2010 eingeführt wurde. Foto: Smithsonian Institution

Seit der Einführung des ersten App-basierten Kartenterminals in den USA im Jahr 2010 durch Square haben Fintech-Unternehmen wie iZettle und SumUp ihre eigenen mobilen Terminals auf den Markt gebracht, die im Zusammenspiel mit einem Smartphone oder Tablet funktionieren. Die Anschaffungskosten dieser Geräte sind gering, und sie sind für Unternehmen mit geringen Umsätzen oft attraktiver als traditionelle Kartenlesegeräte.

Entwicklung der kontaktlosen Zahlungen

Das Aufkommen der Karten, mit denen kontaktlos gezahlt werden kann, war im Vergleich zur Einführung der Chipkarte nur ein kleiner Entwicklungsschritt.

Die ursprüngliche Technologie hinter der Kontaktloszahlung ist die Near-Field Communication (NFC), was auf Deutsch Nahfeldkommunikation heißt. NFC basiert auf der sogenannten RFID-Technik, die in Diebstahlschutz-Vorrichtungen verwendet wird. NFC ermöglicht die kontaktlose Informations-Übertragung von einem Chip auf ein Gerät im Abstand von maximal 10 cm.

In Deutschland haben im Jahr 2012 unter anderem Sparkassen damit begonnen, alle neuen EC-Karten (girocards) mit einem NFC-Chip auszustatten.

Kreditkarten mit NFC-Chip werden an Terminals akzeptiert, auf denen das Kontaktlos-Logo zu sehen ist

Alle NFC-fähigen Terminals können auch Zahlungen über mobile Wallets von Apple Pay und Google Pay akzeptieren. Weniger populäre mobile Wallets greifen zum Bezahlen eventuell auf andere kontaktlose Technologien wie Bluetooth oder die sichere magnetische Übertragung (Magnetic Secure Transmission, kurz: MST) zurück, die nicht in allen kontaktlosen Terminals eingebaut sind.

Heute verfügen alle neuen Kartenterminals über die Kontaktlos-Funktion, sowohl wegen der Kundenakzeptanz, als auch weil Visa und Mastercard seit Anfang 2020 verlangen, dass alle Kartenterminals in der Lage sein müssen, kontaktlose Zahlungen anzunehmen.

Zukünftige Trends

In den letzten Jahren ist eine neue Generation von EC-Terminals auf den Markt gekommen: die intelligenten Kartenterminals. Dabei handelt es sich um Multifunktionsgeräte mit Touchscreen und Apps von Drittanbietern, die Funktionen beinhalten, die normalerweise über eine Kassensystem-Software angeboten werden.

Das Unternehmen Poynt war der erste Anbieter, der ein solches Gerät Ende 2014 einführte. Ein Jahr später, im Oktober 2015, war dessen Smart Terminal weltweit das erste vollständig zertifizierte (PCI-DSS-, PCI PTS- und EMV-Zertifizierung) intelligente Kartenterminal auf dem Markt.

Es ist nun auch möglich, biometrische Daten zur Authentifizierung des Benutzers am Zahlungsort zu verwenden. Eines der neuesten Modelle von Ingenico, das Move/2500 B Kartenterminal, ist beispielsweise in der Lage, Fingerabdrücke zu identifizieren. Bei diesem System legt der Benutzer den Zeigefinger auf einen in das Zahlungsterminal integrierten Fingerabdruckscanner.

Wie sich die Technik der Kartenzahlung in den nächsten 10 Jahren entwickeln wird, ist noch nicht abzusehen, wenn man die verschiedenen technischen Möglichkeiten betrachtet, die derzeit auf dem Markt sind. Man denke nur an die intelligenten Uhren mit digitaler Brieftasche, die Fingerabdrucktechnologie oder gar an Implantate mit NFC-Mikrochips.

Auch die Tatsache, dass die Menschen heute gerne online einkaufen, immer öfter über das Smartphone, wird für die weitere Entwicklung der Kartenzahlung eine Rolle spielen. Noch nie waren Zahlungen so vielfältig und schnelllebig wie heute.

Was die Kartenterminals betrifft, so ist klar, dass in der Zukunft Touchscreens und drahtlose Geräte den Markt dominieren werden und dass viel mehr in die Entwicklung der kommenden Technologien investiert werden muss als bei der Entwicklung des Imprinters – dem Ritsch-Ratsch-Gerät.